Pinjaman syariah untuk usaha kecil tanpa riba menawarkan solusi keuangan alternatif yang sesuai dengan prinsip-prinsip Islam. Dengan menghindari praktik bunga (riba), Anda dapat mengembangkan usaha Anda dengan cara yang lebih berkah dan bertanggung jawab. Sistem ini didasarkan pada prinsip-prinsip kerjasama dan saling menguntungkan, menciptakan iklim usaha yang lebih adil dan berkelanjutan.

Artikel ini akan membahas secara komprehensif tentang pinjaman syariah untuk usaha kecil tanpa riba, mulai dari definisi, jenis-jenis pinjaman, keuntungan dan kerugian, persyaratan, faktor-faktor pencairan, contoh kasus, dan perbandingannya dengan pinjaman konvensional. Semoga informasi ini dapat membantu Anda dalam mengambil keputusan yang tepat untuk kemajuan usaha Anda.

Pinjaman Syariah untuk Usaha Kecil Tanpa Riba

Membangun usaha kecil memerlukan modal yang tepat. Pinjaman syariah menawarkan alternatif yang berlandaskan prinsip-prinsip Islam, menghindari praktik riba, dan menyediakan solusi keuangan yang aman dan terpercaya. Artikel ini akan menjelaskan secara rinci tentang pinjaman syariah untuk usaha kecil, perbedaannya dengan pinjaman konvensional, serta prinsip-prinsip syariah yang mendasarinya.

Also Read

Definisi Pinjaman Syariah

Pinjaman syariah adalah bentuk pembiayaan yang sesuai dengan prinsip-prinsip syariat Islam. Prinsip ini melarang praktik riba (bunga) dan menekankan keadilan serta saling menguntungkan bagi pihak-pihak yang terlibat. Hal ini berbeda dengan pinjaman konvensional yang berfokus pada bunga sebagai imbalan.

Perbedaan Pinjaman Syariah dan Konvensional

Perbedaan mendasar antara pinjaman syariah dan konvensional terletak pada prinsip yang mendasarinya. Pinjaman konvensional didasarkan pada sistem bunga, sementara pinjaman syariah menghindari riba dan mencari cara untuk saling menguntungkan. Berikut tabel perbandingan:

| Aspek | Pinjaman Syariah | Pinjaman Konvensional |

|---|---|---|

| Prinsip Dasar | Saling menguntungkan (mudharabah, musyarakah, ijarah, dll) | Bunga (interest) |

| Riba | Dilarang | Diizinkan |

| Keuntungan | Berbagi keuntungan atau kerugian secara proporsional | Keuntungan tetap untuk pemberi pinjaman |

| Risiko | Diatur secara transparan dan proporsional | Risiko lebih besar bagi peminjam |

| Transparansi | Proses pembiayaan lebih transparan | Proses pembiayaan seringkali kurang transparan |

Prinsip Syariah yang Mendasari

Pinjaman syariah untuk usaha kecil didasarkan pada prinsip-prinsip syariat Islam, seperti:

- Mudharabah: Kerjasama usaha di mana pemberi pinjaman memberikan modal dan penerima pinjaman mengelola usaha tersebut. Pembagian keuntungan dilakukan berdasarkan kesepakatan.

- Musyarakah: Kerjasama usaha di mana kedua belah pihak memiliki kontribusi modal dan berbagi keuntungan atau kerugian.

- Ijarah: Sewa atau penyewaan aset. Ini bisa diterapkan pada pembiayaan peralatan usaha.

Pengertian “Tanpa Riba” dalam Konteks Pinjaman Syariah

Istilah “tanpa riba” dalam konteks pinjaman syariah berarti menghindari praktik bunga (riba) dalam transaksi. Prinsip syariah mengharuskan semua transaksi keuangan bebas dari unsur riba, dan digantikan dengan cara-cara yang sesuai dengan syariat, seperti bagi hasil ( mudharabah) atau kerjasama ( musyarakah).

Jenis-jenis Pinjaman Syariah untuk Usaha Kecil

Membuka dan mengembangkan usaha kecil memerlukan akses pendanaan yang tepat. Pinjaman syariah menawarkan alternatif yang sesuai dengan prinsip-prinsip Islam, tanpa bunga atau riba. Berikut beragam jenis pinjaman syariah yang dapat menjadi solusi pendanaan bagi usaha kecil Anda.

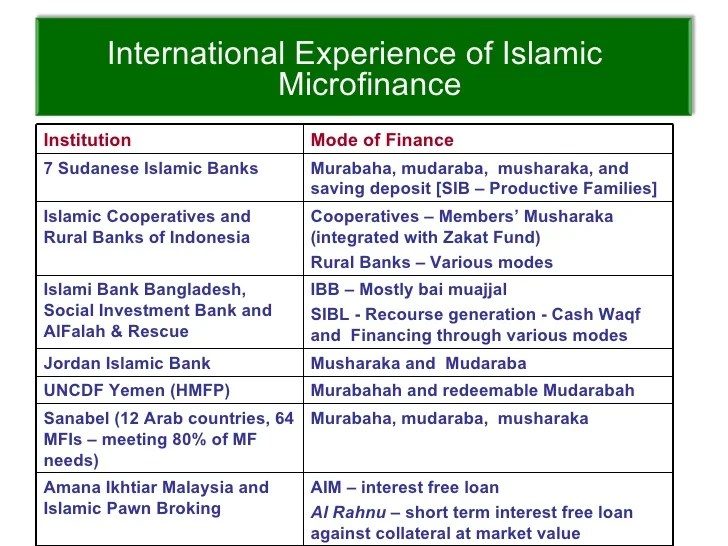

Jenis-jenis Pinjaman Syariah

Berbagai jenis pinjaman syariah tersedia, masing-masing dengan mekanisme dan karakteristik yang berbeda. Perbedaan ini memengaruhi suku bunga, jangka waktu, dan persyaratan yang harus dipenuhi.

- Murabahah: Pinjaman ini didasarkan pada kesepakatan jual beli dengan harga jual yang transparan dan telah disepakati sebelumnya. Pemilik usaha kecil membeli barang atau jasa dengan harga tertentu, dan pemberi pinjaman menjualnya dengan harga yang telah ditentukan dengan keuntungan yang jelas dan disepakati. Perbedaan harga inilah yang menjadi imbalan bagi pemberi pinjaman. Contohnya, usaha kecil yang membutuhkan peralatan dapat mengajukan pinjaman murabahah untuk membeli peralatan tersebut dengan harga yang telah ditentukan.

- Mudarabah: Jenis pinjaman ini merupakan kerja sama antara pemberi modal (pemilik usaha kecil) dan penyedia jasa (pemberi pinjaman) di mana pemberi modal menyediakan modal dan pemberi pinjaman mengelola modal tersebut. Keuntungan dibagi berdasarkan kesepakatan yang telah ditentukan. Contohnya, usaha kecil yang membutuhkan pendanaan untuk ekspansi dapat melakukan kerjasama mudarabah dengan investor yang berpengalaman di bidang usaha tersebut.

- Musharakah: Sama seperti mudarabah, musharakah juga merupakan kerjasama antara pemilik usaha kecil dan pemberi pinjaman. Namun, dalam musharakah, pemberi pinjaman dan pemilik usaha kecil berpartisipasi secara aktif dalam pengelolaan usaha. Keuntungan dibagi sesuai dengan kesepakatan proporsi partisipasi masing-masing. Contohnya, pinjaman untuk membangun usaha baru dengan pembagian kepemilikan dan keuntungan berdasarkan kesepakatan awal.

- Ijarah: Pinjaman ini mirip dengan sewa, di mana pemberi pinjaman menyewakan aset kepada pemilik usaha kecil. Keuntungan bagi pemberi pinjaman adalah sewa yang telah disepakati. Contohnya, usaha kecil yang membutuhkan gudang atau peralatan dapat menyewa dengan sistem ijarah.

Perbandingan Jenis Pinjaman

| Jenis Pinjaman | Suku Bunga | Jangka Waktu | Persyaratan |

|---|---|---|---|

| Murabahah | Keuntungan yang disepakati | Bervariasi, sesuai kesepakatan | Dokumen bisnis yang lengkap, analisis kebutuhan, jaminan |

| Mudarabah | Bagian dari keuntungan | Bervariasi, sesuai kesepakatan | Rencana bisnis yang detail, pengalaman pengelolaan usaha, jaminan |

| Musharakah | Bagian dari keuntungan | Bervariasi, sesuai kesepakatan | Rencana bisnis yang detail, pengalaman pengelolaan usaha, jaminan, keterlibatan aktif dalam pengelolaan |

| Ijarah | Sewa yang disepakati | Bervariasi, sesuai kesepakatan | Dokumen bisnis, perhitungan kebutuhan, analisis kebutuhan, jaminan |

Persyaratan Umum

Meskipun jenis pinjaman berbeda, terdapat persyaratan umum yang perlu dipenuhi oleh setiap calon penerima pinjaman:

- Rencana Bisnis yang Jelas: Usaha kecil harus memiliki rencana bisnis yang detail, termasuk analisis pasar, strategi pemasaran, dan perkiraan keuangan.

- Data Keuangan yang Valid: Data keuangan usaha kecil, seperti laporan keuangan dan catatan transaksi, harus akurat dan dapat diverifikasi.

- Jaminan yang Memadai: Beberapa jenis pinjaman memerlukan jaminan, seperti aset atau jaminan pribadi.

- Kredit yang Baik (jika ada): Sejarah kredit yang baik dapat meningkatkan peluang persetujuan pinjaman.

Keuntungan dan Kerugian Mengambil Pinjaman Syariah

Pinjaman syariah, sebagai alternatif pinjaman konvensional, menawarkan solusi keuangan yang selaras dengan prinsip-prinsip Islam. Namun, seperti halnya produk keuangan lainnya, pinjaman syariah juga memiliki kelebihan dan kekurangan yang perlu dipertimbangkan oleh calon peminjam.

Keuntungan Menggunakan Pinjaman Syariah untuk Usaha Kecil

Menggunakan pinjaman syariah untuk usaha kecil memiliki sejumlah keuntungan yang dapat memberikan dampak positif bagi pertumbuhan dan kelangsungan bisnis. Prinsip-prinsip syariah, seperti larangan riba dan penekanan pada kerja sama, dapat menciptakan lingkungan keuangan yang lebih aman dan transparan.

- Bebas dari Riba: Ini adalah keuntungan utama. Tidak ada bunga yang membebani, sehingga pembayaran pinjaman lebih terukur dan transparan.

- Keadilan dan Transparansi: Prinsip-prinsip syariah mendorong transparansi dalam akad pinjaman, mengurangi potensi ketidakpastian dan kesalahpahaman.

- Motivasi Berbagi Keuntungan: Sistem bagi hasil (mudharabah atau musharakah) dalam beberapa model pinjaman syariah dapat memotivasi pemberi pinjaman untuk turut serta dalam kesuksesan usaha kecil.

- Kepatuhan Syariat: Peminjam dapat menjalankan bisnis sesuai dengan nilai-nilai dan keyakinan agama mereka.

- Potensi Pengembangan Usaha: Pinjaman syariah yang terstruktur dengan baik dapat memberikan pendanaan yang dibutuhkan untuk mengembangkan usaha, termasuk peningkatan kapasitas produksi, pemasaran, dan operasional.

Kerugian yang Mungkin Dihadapi Peminjam

Meskipun terdapat keuntungan, perlu diwaspadai juga beberapa kerugian yang mungkin dihadapi oleh peminjam pinjaman syariah untuk usaha kecil. Pemahaman yang baik tentang prinsip-prinsip syariah dan jenis pinjaman sangatlah penting.

| Kerugian | Penjelasan |

|---|---|

| Proses Administrasi yang Lebih Kompleks: | Beberapa jenis pinjaman syariah mungkin memiliki proses administrasi yang lebih rumit dibandingkan dengan pinjaman konvensional. |

| Perbedaan Perhitungan Bagi Hasil: | Perhitungan bagi hasil dalam beberapa model pinjaman syariah bisa lebih kompleks, sehingga memerlukan pemahaman yang mendalam. |

| Ketersediaan Pinjaman Terbatas: | Terkadang, akses terhadap pinjaman syariah masih terbatas dibandingkan dengan pinjaman konvensional, khususnya di daerah tertentu. |

| Perbedaan Persyaratan: | Persyaratan pinjaman syariah bisa berbeda dengan pinjaman konvensional, sehingga perlu dilakukan riset dan perbandingan. |

| Kurangnya Pemahaman: | Beberapa peminjam mungkin belum sepenuhnya memahami prinsip-prinsip syariah yang mendasari pinjaman tersebut, sehingga dapat menimbulkan masalah di kemudian hari. |

Keuntungan dan kerugian pinjaman syariah perlu dipertimbangkan secara cermat. Penting untuk memahami prinsip-prinsip syariah dan melakukan riset yang mendalam sebelum mengambil pinjaman. Pemilihan produk pinjaman syariah yang tepat sesuai kebutuhan dan kondisi usaha merupakan kunci keberhasilan dalam memanfaatkan pinjaman tersebut.

Persyaratan dan Prosedur Pengajuan Pinjaman

Raih impian bisnis Anda dengan pinjaman syariah yang mudah dan transparan. Berikut panduan lengkap untuk mengajukan pinjaman usaha kecil, yang dirancang khusus untuk memudahkan proses Anda.

Persyaratan Umum

Untuk mendapatkan pinjaman syariah, Anda perlu memenuhi beberapa persyaratan umum. Ini memastikan bahwa pinjaman dapat dikelola dengan baik dan sesuai dengan prinsip syariat. Berikut persyaratannya:

- Usaha yang sudah terdaftar dan beroperasi minimal 6 bulan.

- Memiliki laporan keuangan yang terdokumentasi dengan baik selama 6 bulan terakhir.

- Memiliki rencana bisnis yang jelas dan realistis.

- Memiliki reputasi baik dan rekam jejak pembayaran yang konsisten (jika berlaku).

- Menunjukkan kemampuan untuk mengelola keuangan dan mengembalikan pinjaman sesuai jadwal.

Dokumen Pendukung

Berikut dokumen-dokumen yang umumnya diperlukan untuk mengajukan pinjaman:

- Fotocopy KTP dan NPWP pemohon.

- Surat Keterangan Domisili.

- Akta Pendirian Perusahaan (jika berlaku).

- Laporan keuangan 6 bulan terakhir.

- Bukti pembayaran pajak (jika berlaku).

- Rencana bisnis yang terperinci.

- Surat keterangan usaha dari instansi terkait (jika diperlukan).

Langkah-Langkah Pengajuan

Berikut langkah-langkah pengajuan pinjaman syariah untuk usaha kecil:

| Langkah | Deskripsi |

|---|---|

| 1 | Melakukan konsultasi awal dengan petugas layanan pinjaman. |

| 2 | Melengkapi aplikasi pinjaman dengan data dan dokumen yang dibutuhkan. |

| 3 | Melakukan wawancara dan presentasi bisnis untuk penilaian lebih lanjut. |

| 4 | Menunggu proses penilaian dan verifikasi dokumen. |

| 5 | Menandatangani perjanjian pinjaman dan menerima persetujuan. |

| 6 | Dana pinjaman dicairkan sesuai kesepakatan. |

Proses Pencairan Dana

Setelah perjanjian pinjaman disetujui dan ditandatangani, dana akan dicairkan melalui rekening bank yang telah terdaftar. Proses pencairan biasanya memakan waktu beberapa hari kerja, tergantung pada kebijakan dan prosedur masing-masing lembaga keuangan syariah. Setelah dana dicairkan, Anda wajib membayar angsuran tepat waktu sesuai dengan jadwal yang telah disepakati.

Faktor-faktor yang Mempengaruhi Pencairan Pinjaman

Pencairan pinjaman syariah untuk usaha kecil bukan hanya sekedar proses administratif. Banyak faktor yang perlu dipertimbangkan oleh lembaga pembiayaan. Faktor-faktor ini memastikan bahwa dana yang diberikan tepat sasaran dan berpotensi menghasilkan keuntungan bagi semua pihak.

Kualitas Usaha

Kualitas usaha menjadi kunci utama dalam proses pencairan pinjaman. Lembaga pembiayaan akan menilai seberapa sehat dan berkelanjutan usaha tersebut. Ini meliputi analisis terhadap reputasi, kinerja keuangan (laba/rugi), dan catatan pembayaran sebelumnya. Sebuah usaha dengan omzet stabil, manajemen yang baik, dan catatan pembayaran tepat waktu akan lebih mudah mendapatkan persetujuan pinjaman.

- Riwayat keuangan yang konsisten dan positif, termasuk laporan keuangan yang tercatat rapi.

- Kemampuan mengelola keuangan yang baik, termasuk catatan pembayaran tepat waktu dan pengelolaan arus kas yang terstruktur.

- Potensi pertumbuhan usaha yang baik, dengan strategi pemasaran dan pengembangan produk yang terencana.

- Kepemilikan bisnis yang terstruktur dengan jelas, dengan peran dan tanggung jawab yang terdefinisi.

Perencanaan Bisnis

Perencanaan bisnis yang matang dan realistis menjadi indikator penting bagi lembaga pembiayaan. Rencana bisnis yang detail dan terukur menunjukkan kemampuan calon debitur dalam mengelola dan mengembangkan usahanya. Hal ini juga menunjukkan kemampuan dalam mengantisipasi risiko dan peluang di masa depan.

- Rencana bisnis yang komprehensif, meliputi analisis pasar, strategi pemasaran, dan perkiraan keuangan yang akurat.

- Visi dan misi bisnis yang jelas, serta strategi yang terukur untuk mencapai tujuan.

- Kemampuan dalam mengidentifikasi dan mengelola risiko bisnis, dengan rencana mitigasi yang matang.

- Rencana pengembangan usaha yang terukur dan realistis, dengan strategi yang terintegrasi.

Jaminan

Jaminan yang memadai memberikan jaminan bagi lembaga pembiayaan terhadap potensi kerugian. Bentuk jaminan bisa berupa aset tetap, seperti properti atau kendaraan, atau jaminan lainnya seperti jaminan pribadi. Semakin kuat jaminan, semakin besar kemungkinan pinjaman disetujui.

- Aset yang dimiliki usaha, seperti properti atau peralatan, dapat menjadi jaminan yang kuat.

- Jaminan pribadi dari pemilik usaha juga dapat memperkuat permohonan pinjaman.

- Penggunaan jaminan yang relevan dengan jenis pinjaman yang diajukan.

- Penilaian jaminan yang objektif dan sesuai dengan nilai pasar.

Kondisi Ekonomi Makro

Kondisi ekonomi makro, seperti tingkat suku bunga, inflasi, dan pertumbuhan ekonomi, juga dapat memengaruhi proses pencairan pinjaman. Lembaga pembiayaan perlu mempertimbangkan faktor-faktor ini untuk menilai risiko dan menetapkan suku bunga yang tepat. Dalam kondisi ekonomi yang tidak stabil, pencairan pinjaman bisa lebih ketat.

- Tingkat suku bunga yang berlaku di pasar dapat memengaruhi suku bunga pinjaman.

- Inflasi dan tingkat pertumbuhan ekonomi memengaruhi daya beli dan kemampuan pengembalian pinjaman.

- Kondisi politik dan ekonomi global dapat berdampak pada proses pencairan pinjaman.

- Stabilitas ekonomi makro yang tinggi mendukung proses pencairan pinjaman yang lebih lancar.

Ilustrasi Skenario

Sebuah usaha kecil, “Toko Bunga Mawar”, mengajukan pinjaman untuk membeli peralatan baru. Usaha ini memiliki omzet yang stabil, rencana bisnis yang terstruktur, dan didukung oleh jaminan properti. Kondisi ekonomi makro juga mendukung, dengan tingkat suku bunga yang relatif stabil. Dengan faktor-faktor positif tersebut, “Toko Bunga Mawar” memiliki peluang besar untuk mendapatkan persetujuan pinjaman. Sebaliknya, usaha dengan perencanaan bisnis yang kurang matang, omzet yang tidak stabil, dan jaminan yang lemah akan lebih sulit mendapatkan persetujuan pinjaman.

Contoh Kasus Sukses dan Gagal dalam Pinjaman Syariah

Pinjaman syariah, sebagai alternatif pembiayaan yang sesuai dengan prinsip Islam, menawarkan peluang besar bagi para pelaku usaha kecil. Namun, keberhasilan dalam memanfaatkan pinjaman ini tak selalu mulus. Berikut beberapa contoh kasus sukses dan gagal, serta faktor-faktor yang mempengaruhinya.

Contoh Kasus Sukses

Banyak usaha kecil yang berhasil mengembangkan bisnisnya berkat pinjaman syariah. Misalnya, Pak Budi, pemilik usaha kuliner, menggunakan pinjaman untuk membeli peralatan memasak yang lebih modern dan efisien. Dengan peralatan yang lebih baik, produknya menjadi lebih menarik, kualitasnya meningkat, dan omsetnya melonjak. Selain itu, Pak Budi juga memanfaatkan pelatihan keuangan syariah yang diberikan oleh lembaga pemberi pinjaman, sehingga ia mampu mengelola keuangan usahanya dengan lebih baik.

- Peningkatan Efisiensi Operasional: Peralatan baru memungkinkan proses produksi lebih cepat dan efisien, meningkatkan output.

- Kualitas Produk Meningkat: Penggunaan peralatan modern meningkatkan kualitas produk, yang berdampak pada kepuasan pelanggan.

- Peningkatan Omset: Kualitas dan efisiensi yang lebih baik berujung pada peningkatan permintaan dan penjualan.

- Pengelolaan Keuangan yang Baik: Pelatihan keuangan syariah membantu Pak Budi mengelola arus kas dan keuangan usaha secara lebih terstruktur.

Contoh Kasus Gagal

Sayangnya, beberapa usaha kecil mengalami kegagalan dalam memanfaatkan pinjaman syariah. Misalnya, Bu Siti, pemilik usaha kerajinan tangan, mengambil pinjaman dengan jumlah yang terlalu besar untuk kemampuan pengembaliannya. Meskipun awalnya termotivasi untuk memperluas bisnisnya, ia kesulitan membayar angsuran, yang berujung pada penutupan usahanya.

- Rencana Bisnis yang Tidak Realistis: Bu Siti mungkin memiliki target pengembangan bisnis yang terlalu ambisius dan tidak didukung oleh perencanaan keuangan yang matang.

- Ketidakmampuan Mengelola Keuangan: Bu Siti mungkin kurang paham tentang cara mengelola arus kas dan keuangan usahanya, sehingga sulit untuk memenuhi kewajiban pembayaran pinjaman.

- Kondisi Pasar yang Tidak Menguntungkan: Perubahan tren pasar atau persaingan yang ketat dapat mengurangi permintaan produk, sehingga pendapatan usaha tidak cukup untuk membayar pinjaman.

- Kurangnya Perencanaan Keuangan yang Tepat: Bu Siti mungkin tidak mempertimbangkan faktor-faktor seperti kenaikan harga bahan baku atau perubahan permintaan pasar dalam perencanaan keuangannya.

Ringkasan Contoh Kasus

| Kategori | Contoh Kasus | Faktor Pendukung/Penghambat |

|---|---|---|

| Sukses | Pak Budi (Usaha Kuliner) | Peningkatan efisiensi, kualitas produk, dan pengelolaan keuangan yang baik. |

| Gagal | Bu Siti (Usaha Kerajinan Tangan) | Rencana bisnis yang tidak realistis, pengelolaan keuangan yang buruk, dan kondisi pasar yang tidak menguntungkan. |

Perbandingan dengan Pinjaman Konvensional

Memilih pinjaman untuk usaha kecil merupakan keputusan penting. Memahami perbedaan mendasar antara pinjaman syariah dan pinjaman konvensional akan membantu Anda membuat pilihan yang tepat. Pinjaman syariah menawarkan alternatif yang lebih sejalan dengan prinsip-prinsip Islam, menawarkan cara yang lebih adil dan berkelanjutan bagi pertumbuhan bisnis Anda.

Perbedaan Prinsip, Pinjaman syariah untuk usaha kecil tanpa riba

Prinsip utama yang membedakan pinjaman syariah dan konvensional adalah penerapan bunga (riba). Pinjaman syariah beroperasi tanpa riba, menggunakan sistem bagi hasil atau sewa guna usaha ( ijarah) yang lebih adil. Hal ini menciptakan lingkungan usaha yang lebih transparan dan menghindari potensi eksploitasi.

Perbedaan dalam Suku Bunga

| Aspek | Pinjaman Syariah | Pinjaman Konvensional |

|---|---|---|

| Suku Bunga | Tidak ada suku bunga (riba). Menggunakan sistem bagi hasil atau sewa guna usaha. | Terdapat suku bunga tetap atau variabel. |

| Potensi Keuntungan/Kerugian | Keuntungan dan kerugian dibagi bersama antara pemberi pinjaman dan peminjam. | Keuntungan sepenuhnya di pihak pemberi pinjaman, sementara peminjam menanggung kerugian. |

| Transparansi | Lebih transparan karena mekanisme bagi hasil jelas dan terukur. | Potensi ketidaktransparanan terkait perhitungan bunga. |

Persyaratan dan Prosedur

Meskipun prinsipnya berbeda, persyaratan dan prosedur pengajuan pinjaman syariah dan konvensional umumnya memiliki kesamaan dalam hal dokumen dan penilaian kredit. Namun, proses penilaian kredit di pinjaman syariah mungkin berfokus pada aspek kecocokan usaha dengan prinsip syariah dan kesesuaian usaha.

Contoh Penerapan Prinsip Syariah

Misalnya, dalam pinjaman mudharabah, peminjam dan pemberi pinjaman bekerja sama untuk mengelola usaha, dan keuntungan dibagi sesuai kesepakatan. Ini berbeda dengan pinjaman konvensional yang cenderung lebih menekankan pada pemberian dana tanpa partisipasi aktif dalam pengelolaan usaha.

“Pinjaman syariah dibangun di atas prinsip keadilan dan saling menguntungkan, berbeda dengan pinjaman konvensional yang berfokus pada penerimaan bunga.”

Ulasan Penutup

Dalam kesimpulannya, pinjaman syariah tanpa riba memberikan alternatif keuangan yang berprinsip dan berkah bagi usaha kecil. Dengan memahami prinsip-prinsipnya, persyaratan, dan potensi keuntungan serta kerugiannya, Anda dapat membuat keputusan yang tepat dalam mengelola keuangan usaha Anda. Semoga artikel ini telah memberikan gambaran yang jelas dan membantu Anda dalam merencanakan masa depan usaha Anda dengan lebih baik.