Cara menghitung cicilan KPR dengan bunga mengambang menjadi krusial bagi calon nasabah. Perbedaannya dengan bunga tetap bisa berdampak signifikan pada beban finansial Anda. Memahami seluk beluk perhitungan ini penting agar Anda dapat merencanakan keuangan dengan lebih matang. Mari kita telusuri bagaimana bunga mengambang bekerja dan bagaimana menghitung cicilan KPR yang tepat.

Dalam artikel ini, kita akan membahas secara detail tentang pengertian bunga mengambang pada KPR, rumus perhitungan cicilannya, faktor-faktor yang memengaruhi besar cicilan, strategi pengelolaan KPR dengan bunga mengambang, dan contoh kasus perbandingan dengan bunga tetap. Dengan pemahaman yang komprehensif, Anda dapat membuat keputusan yang tepat dan terinformasi dalam memilih KPR yang sesuai dengan kebutuhan dan kemampuan finansial Anda.

Pengertian Bunga Mengambang pada KPR

Ingin KPR dengan bunga yang fleksibel dan berpotensi lebih rendah? Bunga mengambang bisa jadi pilihan tepat untuk Anda. Pahami seluk-beluknya agar keputusan finansial Anda lebih bijak.

Also Read

Definisi Bunga Mengambang

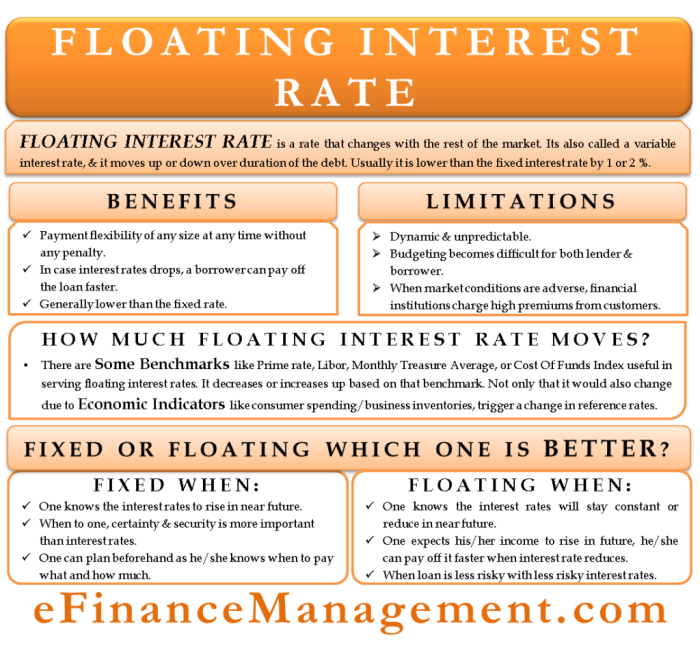

Bunga mengambang pada pinjaman KPR adalah suku bunga yang nilainya berubah-ubah mengikuti pergerakan suku bunga acuan. Berbeda dengan bunga tetap yang nilainya tetap selama masa pinjaman, bunga mengambang bersifat dinamis, bisa naik atau turun tergantung kondisi pasar.

Ilustrasi Bunga Mengambang vs Bunga Tetap

Bayangkan Anda meminjam uang Rp100 juta dengan KPR. Dengan bunga tetap 8%, cicilan bulanan Anda akan tetap RpX selama masa pinjaman. Namun, jika bunga mengambang, cicilan bulanan Anda akan menyesuaikan dengan suku bunga acuan. Jika suku bunga acuan naik, cicilan Anda juga akan naik. Sebaliknya, jika suku bunga acuan turun, cicilan Anda akan turun.

Ini membuat bunga mengambang lebih fleksibel, tetapi juga lebih berisiko.

Ingin tahu cara menghitung cicilan KPR dengan bunga mengambang yang tepat? Pertama, pahami fluktuasi bunga. Pastikan perencanaan keuangan Anda terarah, dan manfaatkan sebaik-baiknya aplikasi dana kaget pemerintah untuk mengantisipasi potensi kenaikan bunga. Dengan begitu, Anda tetap tenang dan siap menghadapi perubahan suku bunga. Mengetahui cara menghitung cicilan KPR dengan bunga mengambang akan membuat Anda lebih siap dalam mengelola keuangan jangka panjang.

Perbandingan Bunga Tetap dan Bunga Mengambang, Cara menghitung cicilan KPR dengan bunga mengambang

| Karakteristik | Bunga Tetap | Bunga Mengambang |

|---|---|---|

| Suku Bunga | Tetap selama masa pinjaman | Berubah-ubah mengikuti suku bunga acuan |

| Cicilan Bulanan | Tetap selama masa pinjaman | Berubah-ubah mengikuti suku bunga acuan |

| Risiko | Rendah (cicilan tetap) | Tinggi (cicilan bisa naik atau turun) |

| Keuntungan | Stabilitas cicilan | Potensi cicilan lebih rendah (jika suku bunga acuan turun) |

Faktor yang Mempengaruhi Perubahan Suku Bunga Mengambang

Banyak faktor yang mempengaruhi pergerakan suku bunga acuan, antara lain:

- Kondisi ekonomi makro, seperti inflasi dan pertumbuhan ekonomi.

- Kebijakan Bank Indonesia (BI).

- Tingkat suku bunga internasional.

- Permintaan dan penawaran uang.

Sebagai contoh, jika Bank Indonesia menaikkan suku bunga acuan, maka suku bunga mengambang pada KPR juga akan naik, dan sebaliknya.

Keuntungan dan Kerugian Bunga Mengambang

Bunga mengambang menawarkan potensi cicilan lebih rendah saat suku bunga acuan turun. Namun, Anda juga berisiko cicilan naik jika suku bunga acuan meningkat. Pertimbangkan dengan cermat kemampuan Anda untuk mengelola perubahan cicilan tersebut.

- Keuntungan: Potensi cicilan lebih rendah jika suku bunga acuan turun.

- Kerugian: Risiko cicilan naik jika suku bunga acuan meningkat.

Rumus Perhitungan Cicilan KPR Bunga Mengambang

Menjelajahi dunia KPR dengan bunga mengambang? Pahami rumitnya perhitungan cicilan untuk membuat keputusan yang tepat. Ketahui bagaimana bunga yang berubah-ubah memengaruhi cicilan Anda dan siaplah untuk menghadapi setiap kemungkinan.

Rumus Dasar Perhitungan

Perhitungan cicilan KPR bunga mengambang sedikit lebih kompleks dibandingkan bunga tetap. Rumus yang digunakan umumnya melibatkan suku bunga yang berubah-ubah, yang berarti setiap periode pembayaran cicilan akan berbeda.

Cicilan bulanan (A) = [P x i x (1 + i)n] / [(1 + i) n – 1]

Dimana:

- P = Nilai pokok pinjaman (Angka pinjaman)

- i = Suku bunga per periode (Biasanya per bulan)

- n = Jumlah periode pembayaran (dalam bulan)

Langkah-langkah Perhitungan

- Tentukan Nilai Pokok Pinjaman (P): Jumlah total uang yang dipinjam.

- Menentukan Suku Bunga (i): Suku bunga mengambang bisa berubah setiap bulan. Suku bunga ini biasanya dipublikasikan dan terikat dengan suku bunga acuan.

- Menentukan Jumlah Periode Pembayaran (n): Jumlah bulan yang dibutuhkan untuk melunasi pinjaman. Biasanya antara 10 sampai 30 tahun.

- Menghitung Cicilan Bulanan: Substitusikan nilai-nilai P, i, dan n ke dalam rumus di atas untuk menghitung cicilan bulanan.

- Catatan Penting: Perhitungan ini mengasumsikan pembayaran cicilan tetap. Sebenarnya, setiap bulan mungkin suku bunga berubah dan akan memengaruhi besarnya cicilan yang harus dibayar. Penting untuk memahami kondisi ini dari bank atau lembaga pemberi pinjaman.

Contoh Kasus Perhitungan

Pak Budi meminjam Rp100 juta untuk KPR dengan jangka waktu 20 tahun (240 bulan). Suku bunga acuan adalah 8% per tahun. Pada bulan pertama, suku bunga adalah 8,2% per tahun, dan bulan kedua menjadi 8,5% per tahun. Misalnya suku bunga mengambang per bulannya adalah 0,68% (8,2% / 12 bulan). Dengan rumus di atas, cicilan bulanan Pak Budi di bulan pertama sekitar Rp 850.000.

Pada bulan kedua, suku bunga naik menjadi 0,71% (8,5% / 12 bulan) dan cicilan menjadi Rp 860.000.

Tabel Perhitungan pada Berbagai Rentang Suku Bunga

| Rentang Suku Bunga (per tahun) | Suku Bunga (per bulan) | Cicilan Bulanan (Rp) |

|---|---|---|

| 8.0% – 8.5% | 0.67% – 0.71% | Rp 850.000 – Rp 860.000 |

| 8.5% – 9.0% | 0.71% – 0.75% | Rp 860.000 – Rp 870.000 |

| 9.0% – 9.5% | 0.75% – 0.80% | Rp 870.000 – Rp 880.000 |

Catatan: Angka dalam tabel merupakan perkiraan dan dapat bervariasi tergantung pada kebijakan bank dan detail perjanjian KPR.

Faktor yang Mempengaruhi Besar Cicilan KPR: Cara Menghitung Cicilan KPR Dengan Bunga Mengambang

Memilih KPR dengan bunga mengambang memang menarik, namun pemahaman mendalam tentang faktor-faktor yang mempengaruhinya sangat penting. Ketahui dengan pasti bagaimana suku bunga dan jangka waktu memengaruhi besaran cicilan Anda untuk membuat keputusan yang tepat.

Faktor-faktor yang Mempengaruhi Besar Cicilan

Beberapa faktor kunci memengaruhi besar cicilan KPR bunga mengambang. Pemahaman akan faktor-faktor ini akan membantu Anda dalam perencanaan keuangan dan pengambilan keputusan yang bijaksana.

- Suku Bunga Acuan (Misalnya BI Rate): Suku bunga acuan, seperti BI Rate, merupakan dasar perhitungan suku bunga KPR. Jika suku bunga acuan naik, maka suku bunga KPR Anda juga akan naik, dan begitu pula sebaliknya. Hal ini berdampak langsung pada besarnya cicilan bulanan.

- Jangka Waktu Pinjaman: Semakin panjang jangka waktu pinjaman, semakin kecil cicilan bulanan yang harus Anda bayar, namun total bunga yang dibayarkan akan lebih besar. Sebaliknya, jangka waktu yang lebih pendek akan menghasilkan cicilan bulanan yang lebih besar, tetapi total bunga yang dibayarkan lebih kecil.

- Besar Pinjaman: Besar pinjaman yang Anda ajukan juga memengaruhi besaran cicilan. Pinjaman yang lebih besar tentu akan menghasilkan cicilan yang lebih besar pula.

- Jenis dan Tingkat Risiko Kredit: Perusahaan pemberi pinjaman mempertimbangkan risiko kredit Anda dalam menentukan suku bunga. Semakin tinggi risiko kredit, semakin tinggi pula suku bunga dan cicilan yang dibebankan.

- Premi Asuransi: Premi asuransi juga menjadi bagian dari komponen cicilan, sehingga hal ini perlu dipertimbangkan.

Pengaruh Suku Bunga Acuan

Suku bunga acuan, seperti BI Rate, memiliki pengaruh langsung terhadap suku bunga KPR. Ketika BI Rate naik, maka suku bunga KPR bunga mengambang juga akan naik, sehingga cicilan bulanan Anda akan meningkat. Sebaliknya, penurunan BI Rate akan menurunkan suku bunga KPR dan mengurangi cicilan bulanan.

Sebagai contoh, jika BI Rate naik 1%, suku bunga KPR bunga mengambang Anda bisa meningkat sebesar 1% juga. Hal ini berdampak pada kenaikan cicilan bulanan Anda. Perubahan ini harus dipertimbangkan dalam perencanaan keuangan.

Ingin tahu cara menghitung cicilan KPR dengan bunga mengambang yang tepat? Pastikan kamu nggak salah hitung! Pertimbangkan juga link dana kaget hari ini sebagai tambahan referensi, siapa tahu ada promo menarik yang bisa menghemat pengeluaran. Dengan begitu, perhitungan cicilan KPR kamu akan lebih akurat dan sesuai dengan kondisi keuanganmu saat ini.

Pengaruh Jangka Waktu Pinjaman

Jangka waktu pinjaman memiliki hubungan terbalik dengan besaran cicilan. Semakin panjang jangka waktu pinjaman, semakin kecil cicilan bulanan yang harus Anda bayar. Namun, semakin panjang jangka waktu pinjaman, semakin besar total bunga yang harus Anda bayar.

Ingin tahu cara menghitung cicilan KPR dengan bunga mengambang yang tepat? Pastikan kamu nggak salah hitung! Pertimbangkan juga link dana kaget hari ini sebagai tambahan referensi, siapa tahu ada promo menarik yang bisa menghemat pengeluaran. Dengan begitu, perhitungan cicilan KPR kamu akan lebih akurat dan sesuai dengan kondisi keuanganmu saat ini.

Contoh: Pinjaman dengan jangka waktu 20 tahun akan memiliki cicilan bulanan yang lebih rendah dibandingkan pinjaman dengan jangka waktu 10 tahun, tetapi total bunga yang dibayarkan lebih besar.

Ingin tahu cara menghitung cicilan KPR dengan bunga mengambang yang tepat? Pastikan kamu nggak salah hitung! Pertimbangkan juga link dana kaget hari ini sebagai tambahan referensi, siapa tahu ada promo menarik yang bisa menghemat pengeluaran. Dengan begitu, perhitungan cicilan KPR kamu akan lebih akurat dan sesuai dengan kondisi keuanganmu saat ini.

Ilustrasi Perubahan Suku Bunga

Misalkan, suku bunga acuan naik dari 6% menjadi 7%. Dengan asumsi pinjaman sebesar Rp 500 juta dan jangka waktu 20 tahun, cicilan bulanan Anda akan meningkat. Perubahan kecil pada suku bunga acuan dapat berdampak signifikan pada beban cicilan bulanan dalam jangka panjang.

Untuk memberikan gambaran yang lebih jelas, perhatikan tabel berikut yang menggambarkan bagaimana perubahan suku bunga memengaruhi besaran cicilan. (Tabel di sini berisi data hipotetis yang menunjukkan hubungan antara suku bunga dan besar cicilan untuk pinjaman Rp 500 juta dengan jangka waktu 20 tahun.)

Ingin tahu cara menghitung cicilan KPR dengan bunga mengambang yang tepat? Pastikan kamu nggak salah hitung! Pertimbangkan juga link dana kaget hari ini sebagai tambahan referensi, siapa tahu ada promo menarik yang bisa menghemat pengeluaran. Dengan begitu, perhitungan cicilan KPR kamu akan lebih akurat dan sesuai dengan kondisi keuanganmu saat ini.

| Suku Bunga (%) | Cicilan Bulanan (Rp) |

|---|---|

| 6 | Rp 4.000.000 |

| 6.5 | Rp 4.100.000 |

| 7 | Rp 4.200.000 |

Strategi Mengelola KPR dengan Bunga Mengambang

KPR dengan bunga mengambang menawarkan potensi suku bunga yang lebih rendah pada awal pinjaman. Namun, fluktuasi suku bunga juga dapat berdampak pada besarnya cicilan. Dengan strategi pengelolaan yang tepat, Anda dapat meminimalkan risiko dan memaksimalkan keuntungan dari pilihan ini.

Mengantisipasi Fluktuasi Suku Bunga

Ketidakpastian suku bunga adalah hal yang perlu diantisipasi. Dengan melakukan monitoring suku bunga secara berkala, Anda dapat mempersiapkan diri terhadap kemungkinan kenaikan suku bunga. Informasi ini penting untuk mempersiapkan dana cadangan dan membuat rencana keuangan yang fleksibel.

Meminimalkan Risiko Cicilan Tinggi

Untuk meminimalkan risiko cicilan yang tinggi, perhatikan beberapa hal berikut:

- Pertimbangkan Tenor Pinjaman yang Sesuai: Tenor pinjaman yang lebih pendek dapat mengurangi durasi terpaparnya pada fluktuasi suku bunga. Namun, pertimbangkan juga kemampuan finansial Anda untuk melunasi pinjaman dalam jangka waktu yang lebih pendek.

- Memperhatikan Margin Bunga: Margin bunga yang lebih rendah pada umumnya memberikan suku bunga mengambang yang lebih kompetitif. Lakukan perbandingan dengan cermat dan pahami implikasinya pada cicilan.

- Memanfaatkan Dana Cadangan: Siapkan dana cadangan yang cukup untuk mengantisipasi kemungkinan kenaikan cicilan. Ini akan memberikan jaminan finansial untuk menghadapi perubahan suku bunga.

Melakukan Monitoring Suku Bunga Secara Berkala

Monitoring suku bunga secara berkala sangat penting. Ikuti perkembangan suku bunga acuan, seperti suku bunga BI, yang dapat memengaruhi suku bunga KPR Anda. Perhatikan juga tren suku bunga di pasar dan bagaimana dampaknya pada perbankan.

Dengan melakukan monitoring secara rutin, Anda dapat mengantisipasi potensi kenaikan suku bunga dan mengambil langkah-langkah yang diperlukan, seperti menegosiasikan ulang suku bunga atau mengoptimalkan strategi pembayaran.

Negosiasi Ulang Suku Bunga

Jika suku bunga mengalami kenaikan yang signifikan, jangan ragu untuk menegosiasikan ulang suku bunga KPR Anda dengan bank. Persiapkan data dan argumentasi yang kuat untuk menunjukkan bahwa Anda telah mengikuti perkembangan pasar dan memiliki kemampuan finansial yang tetap baik. Jika perlu, bandingkan dengan penawaran KPR dari bank lain.

Lakukan negosiasi dengan tenang dan profesional. Persiapkan diri untuk menjelaskan kondisi keuangan Anda dan alasan mengapa Anda perlu suku bunga yang lebih kompetitif.

Perbandingan dengan KPR Bunga Tetap

| Aspek | KPR Bunga Mengambang | KPR Bunga Tetap |

|---|---|---|

| Suku Bunga | Berubah sesuai suku bunga acuan | Tetap selama masa pinjaman |

| Cicilan | Potensi cicilan lebih rendah pada awal, tetapi dapat meningkat | Cicilan tetap konsisten |

| Risiko | Risiko cicilan tinggi jika suku bunga naik | Risiko cicilan stabil, tetapi potensi suku bunga lebih tinggi |

| Keuntungan | Potensi suku bunga rendah pada awal pinjaman | Prediksi cicilan yang jelas |

Pertimbangkan kebutuhan dan preferensi keuangan Anda saat memilih antara KPR bunga mengambang dan KPR bunga tetap. KPR bunga mengambang mungkin cocok untuk mereka yang ingin mengambil risiko untuk potensi suku bunga yang lebih rendah, sedangkan KPR bunga tetap lebih cocok untuk mereka yang lebih suka stabilitas cicilan.

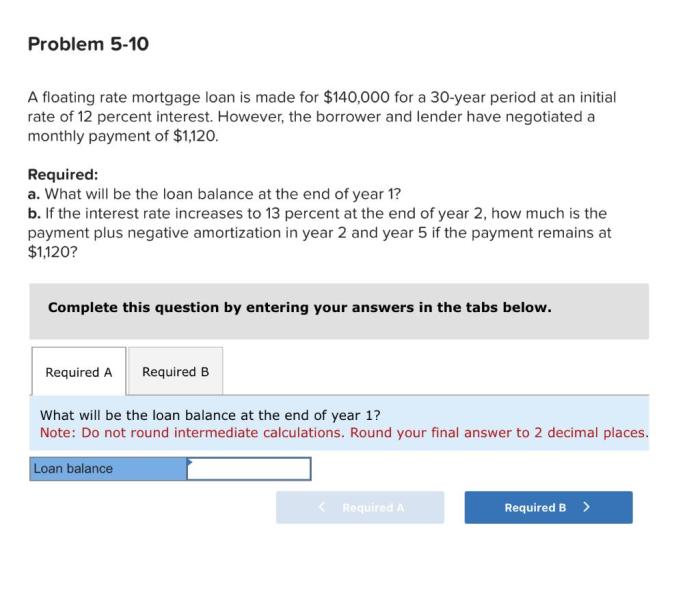

Contoh Kasus dan Perbandingan

Memahami perhitungan cicilan KPR dengan bunga mengambang memerlukan pemahaman mendalam tentang bagaimana fluktuasi suku bunga berdampak pada cicilan Anda. Contoh kasus dan perbandingan berikut akan membantu Anda melihat gambaran yang lebih jelas.

Contoh Kasus Nyata

Bayangkan Pak Budi ingin membeli rumah seharga Rp500 juta dengan DP 20% dan jangka waktu 20 tahun. Bank menawarkan KPR dengan bunga mengambang yang diprediksi akan bergerak di kisaran 8-10% per tahun. Pada awal periode, suku bunga 8,5% dan cicilan bulanannya sebesar Rp5 juta. Namun, seiring berjalannya waktu, suku bunga naik menjadi 9,5% dan cicilan bulanan Pak Budi meningkat menjadi Rp5,2 juta.

Perbandingan Bunga Mengambang dan Bunga Tetap

Berikut tabel perbandingan cicilan KPR Pak Budi dengan bunga mengambang dan bunga tetap, dengan asumsi suku bunga tetap 9% selama 20 tahun:

| Jenis Bunga | Suku Bunga (Tahun 1) | Suku Bunga (Tahun 5) | Suku Bunga (Tahun 10) | Cicilan Bulanan (Tahun 1) | Cicilan Bulanan (Tahun 5) | Cicilan Bulanan (Tahun 10) |

|---|---|---|---|---|---|---|

| Mengambang (8,5%-10%) | 8,5% | 9,5% | 9,8% | Rp5.000.000 | Rp5.200.000 | Rp5.300.000 |

| Tetap (9%) | 9% | 9% | 9% | Rp4.800.000 | Rp4.800.000 | Rp4.800.000 |

Ilustrasi Keuntungan Bunga Mengambang

Pada contoh Pak Budi, suku bunga mengambang pada tahun-tahun awal bisa lebih rendah dari bunga tetap. Jika suku bunga acuan rendah, maka cicilan bulanan juga akan lebih rendah. Ini memberikan fleksibilitas dan potensi penghematan dalam jangka pendek.

Ilustrasi Kerugian Bunga Mengambang

Sebaliknya, jika suku bunga acuan meningkat, seperti pada contoh Pak Budi pada tahun ke-5, maka cicilan bulanan akan lebih tinggi. Hal ini perlu dipertimbangkan, karena dapat berdampak pada kemampuan membayar dan mengelola keuangan.

Penting untuk mempertimbangkan profil risiko dan kemampuan finansial Anda sebelum memilih KPR dengan bunga mengambang. Pertimbangkan juga perkiraan suku bunga di masa depan dan kemampuan Anda untuk menyesuaikan cicilan jika suku bunga naik.

Kesimpulan

Kesimpulannya, memahami cara menghitung cicilan KPR dengan bunga mengambang adalah langkah krusial dalam proses perencanaan keuangan. Perbedaan antara bunga tetap dan bunga mengambang harus dipahami dengan baik untuk membuat keputusan terbaik. Dengan strategi pengelolaan yang tepat dan perhitungan yang cermat, Anda dapat meminimalkan risiko dan memaksimalkan keuntungan dari pinjaman KPR dengan bunga mengambang. Semoga artikel ini memberikan gambaran yang jelas dan bermanfaat dalam pengambilan keputusan finansial Anda.