Pinjaman uang merupakan solusi keuangan yang seringkali dibutuhkan dalam berbagai situasi. Dari kebutuhan mendesak hingga perencanaan jangka panjang, memahami berbagai opsi pinjaman dan prosesnya sangat penting. Artikel ini akan membahas secara komprehensif tentang pinjaman uang, mulai dari definisi, proses pengajuan, faktor-faktor yang memengaruhinya, hingga dampaknya terhadap keuangan pribadi.

Dengan pemahaman yang menyeluruh, Anda dapat memilih pinjaman yang paling sesuai dengan kebutuhan dan kondisi keuangan Anda. Mari kita telusuri lebih dalam tentang dunia pinjaman uang, dan bagaimana Anda dapat memanfaatkannya dengan bijak.

Definisi Pinjaman Uang

Dalam dunia keuangan, pinjaman uang merupakan salah satu instrumen penting untuk memenuhi kebutuhan finansial. Memahami definisi dan jenis-jenis pinjaman dapat membantu Anda dalam mengambil keputusan yang tepat.

Also Read

Definisi Pinjaman Uang

Pinjaman uang adalah perjanjian antara pemberi pinjaman dan penerima pinjaman di mana pemberi pinjaman memberikan sejumlah uang kepada penerima pinjaman dengan harapan pengembalian dalam jangka waktu tertentu, biasanya dengan bunga.

Pinjaman uang berbeda dengan tabungan atau investasi. Tabungan bertujuan untuk mengumpulkan uang, sementara investasi bertujuan untuk memperoleh keuntungan dari modal yang diinvestasikan. Pinjaman uang bertujuan untuk memenuhi kebutuhan finansial saat ini dengan pengembalian modal plus bunga.

Jenis-jenis Pinjaman Uang

Berbagai pilihan pinjaman tersedia, masing-masing dengan karakteristik dan ketentuannya sendiri. Berikut beberapa jenis pinjaman yang umum:

- Pinjaman Online: Pinjaman ini memanfaatkan platform digital untuk proses pengajuan dan pencairan dana. Biasanya memiliki proses yang cepat dan mudah diakses, tetapi perlu dipertimbangkan suku bunga dan ketentuan lainnya.

- Pinjaman Bank: Pinjaman dari bank umumnya memiliki proses yang lebih formal dan membutuhkan persyaratan yang lebih ketat. Namun, suku bunga dan jangka waktu pinjaman seringkali lebih fleksibel.

- Pinjaman dari Keluarga/Teman: Pinjaman ini merupakan pilihan informal dan biasanya memiliki tingkat kepercayaan yang tinggi. Namun, penting untuk membuat perjanjian tertulis yang jelas mengenai jangka waktu dan pengembalian.

Perbandingan Jenis Pinjaman

Berikut tabel yang membandingkan kelebihan dan kekurangan dari berbagai jenis pinjaman uang:

| Jenis Pinjaman | Kelebihan | Kekurangan |

|---|---|---|

| Pinjaman Online | Proses cepat, mudah diakses, pengajuan online | Suku bunga relatif tinggi, persyaratan pengajuan bisa lebih ketat, kurangnya konsultasi |

| Pinjaman Bank | Proses formal, suku bunga terkadang lebih rendah, reputasi terpercaya | Proses pengajuan lama, persyaratan lebih ketat, birokrasi |

| Pinjaman Keluarga/Teman | Proses cepat, fleksibilitas tinggi, tingkat kepercayaan tinggi | Risiko hubungan terganggu jika terjadi masalah pengembalian, tidak ada jaminan resmi |

Contoh Skenario Kebutuhan Pinjaman

Seseorang yang baru memulai usaha kecil dan membutuhkan modal awal untuk membeli peralatan dan persediaan dapat memanfaatkan pinjaman. Seseorang yang menghadapi masalah keuangan mendadak, seperti biaya medis yang tak terduga, juga dapat menggunakan pinjaman sebagai solusi sementara.

Proses Memperoleh Pinjaman Uang

Raih impian Anda dengan pinjaman uang yang tepat! Prosesnya lebih mudah dari yang dibayangkan, dan kami akan memandu Anda setiap langkah. Simak penjelasan detail berikut untuk memahami langkah-langkah dan persyaratan yang berlaku.

Langkah-Langkah Umum Pengajuan Pinjaman

Berikut langkah-langkah umum untuk mengajukan pinjaman uang, mulai dari perencanaan hingga pencairan dana:

- Menentukan Kebutuhan dan Jenis Pinjaman: Tentukan jumlah pinjaman yang dibutuhkan, jangka waktu, dan jenis pinjaman yang sesuai dengan kebutuhan dan kemampuan Anda. Pertimbangkan berbagai pilihan, seperti pinjaman online, pinjaman pribadi, atau pinjaman beragunan.

- Memeriksa Kualifikasi: Pastikan Anda memenuhi persyaratan dasar yang dibutuhkan oleh lembaga pemberi pinjaman, seperti usia, pendapatan, dan riwayat kredit.

- Mengisi Formulir Pengajuan: Lengkapi formulir pengajuan pinjaman secara online atau offline dengan teliti dan akurat. Berikan informasi yang diperlukan dengan jujur.

- Melengkapi Dokumen: Siapkan dokumen-dokumen yang diperlukan, seperti fotokopi KTP, slip gaji, dan dokumen pendukung lainnya. Pastikan dokumen-dokumen tersebut valid dan lengkap.

- Proses Penilaian dan Persetujuan: Lembaga pemberi pinjaman akan melakukan proses penilaian terhadap aplikasi Anda. Proses ini dapat memakan waktu beberapa hari hingga beberapa minggu, tergantung pada jenis pinjaman dan kebijakan lembaga pemberi pinjaman.

- Pencairan Dana: Jika aplikasi Anda disetujui, dana pinjaman akan dicairkan sesuai dengan metode dan jadwal yang telah disepakati.

Diagram Alur Pengajuan Pinjaman

Berikut ini gambaran diagram alur sederhana pengajuan pinjaman:

| Langkah | Deskripsi |

|---|---|

| Perencanaan & Pencarian | Menentukan kebutuhan, jenis pinjaman, dan lembaga pemberi pinjaman. |

| Pengumpulan Dokumen | Mengumpulkan dokumen-dokumen yang dibutuhkan. |

| Pengisian Formulir | Mengisi formulir pengajuan pinjaman secara lengkap dan akurat. |

| Penilaian & Persetujuan | Proses penilaian dan persetujuan oleh lembaga pemberi pinjaman. |

| Pencairan Dana | Dana pinjaman dicairkan sesuai kesepakatan. |

Dokumen yang Dibutuhkan

Dokumen-dokumen yang dibutuhkan untuk pengajuan pinjaman dapat bervariasi tergantung pada jenis pinjaman dan lembaga pemberi pinjaman. Beberapa dokumen umum meliputi:

- Fotokopi KTP

- Fotokopi Kartu Keluarga

- Slip gaji (atau bukti penghasilan)

- Bukti kepemilikan aset (jika diperlukan)

- Surat keterangan penghasilan (jika diperlukan)

Syarat dan Ketentuan

Setiap jenis pinjaman memiliki syarat dan ketentuan yang berbeda. Perhatikan poin-poin berikut:

- Persyaratan usia dan pendapatan

- Besar pinjaman dan jangka waktu

- Bunga dan biaya administrasi

- Metode pembayaran

- Denda keterlambatan

Contoh Prosedur Pengajuan Pinjaman Online

Berikut contoh prosedur pengajuan pinjaman online:

- Akses situs web lembaga pemberi pinjaman.

- Isi formulir pengajuan pinjaman online dengan data pribadi dan keuangan.

- Unggah dokumen-dokumen yang dibutuhkan.

- Tunggu proses verifikasi dan persetujuan.

- Terima dana pinjaman melalui rekening bank yang terdaftar.

Faktor-Faktor yang Mempengaruhi Persetujuan Pinjaman

Mendapatkan pinjaman uang bisa jadi langkah krusial untuk mencapai tujuan finansial. Namun, proses persetujuan pinjaman dipengaruhi oleh berbagai faktor. Memahami faktor-faktor ini bisa membantu Anda meningkatkan peluang mendapatkan pinjaman dan menghindari penolakan. Berikut ini penjelasan lebih detailnya.

Sejarah Kredit

Sejarah kredit Anda, seperti riwayat pembayaran tagihan, kartu kredit, dan pinjaman sebelumnya, merupakan faktor utama dalam proses persetujuan. Lembaga pemberi pinjaman memeriksa catatan ini untuk menilai kemampuan Anda dalam membayar kembali pinjaman. Riwayat pembayaran yang konsisten dan tepat waktu akan sangat menguntungkan. Sebaliknya, keterlambatan atau gagal bayar dapat menurunkan skor kredit dan mengurangi peluang persetujuan pinjaman.

- Riwayat pembayaran yang konsisten dan tepat waktu sangat meningkatkan peluang persetujuan.

- Keterlambatan atau gagal bayar dapat menurunkan skor kredit secara signifikan.

- Penggunaan kredit yang terkontrol, seperti rasio utang terhadap pendapatan yang sehat, juga menjadi pertimbangan.

Pendapatan

Pendapatan Anda adalah indikator kemampuan Anda untuk membayar cicilan pinjaman. Lembaga pemberi pinjaman ingin memastikan Anda mampu memenuhi kewajiban finansial ini. Pendapatan yang stabil dan tinggi menunjukkan kemampuan keuangan yang baik, meningkatkan peluang persetujuan. Sebaliknya, pendapatan yang rendah atau tidak stabil dapat menjadi kendala dalam proses persetujuan.

- Pendapatan yang stabil dan tinggi menjadi indikator kemampuan finansial yang baik.

- Pendapatan yang rendah atau tidak stabil dapat mengurangi peluang persetujuan.

- Bukti pendapatan, seperti slip gaji atau laporan keuangan, penting untuk dilampirkan.

Usia

Usia peminjam juga menjadi pertimbangan. Umumnya, peminjam dengan usia yang lebih matang dan memiliki riwayat keuangan yang baik cenderung lebih mudah mendapatkan persetujuan pinjaman. Meskipun usia bukan satu-satunya faktor penentu, namun tetap menjadi elemen penting dalam proses penilaian.

- Usia yang lebih matang dan riwayat keuangan yang baik seringkali dipertimbangkan secara positif.

- Meskipun bukan faktor tunggal, usia tetap merupakan bagian dari penilaian.

Resiko dan Kemungkinan Penolakan

Meskipun Anda telah mempersiapkan diri dengan baik, penolakan pinjaman tetap mungkin terjadi. Penolakan dapat disebabkan oleh berbagai faktor, seperti skor kredit yang rendah, pendapatan yang tidak stabil, atau rasio utang yang tinggi. Mengerti potensi penolakan akan membantu Anda mempersiapkan strategi alternatif.

- Skor kredit rendah, pendapatan tidak stabil, dan rasio utang yang tinggi dapat menyebabkan penolakan.

- Mempersiapkan strategi alternatif, seperti mencari pinjaman dari sumber lain, sangat penting.

Cara Memperbaiki Skor Kredit

Skor kredit yang baik sangat penting untuk meningkatkan peluang persetujuan pinjaman. Berikut beberapa cara untuk memperbaiki skor kredit:

- Membayar tagihan tepat waktu dan penuh setiap bulan.

- Meminimalkan penggunaan kredit.

- Mempertahankan akun kredit yang aktif.

- Memonitor laporan kredit secara berkala dan memperbaiki kesalahan yang ditemukan.

- Membangun kredit dengan pinjaman kecil dan mengembalikannya tepat waktu.

Pilihan Pinjaman Uang Berdasarkan Kebutuhan

Memilih pinjaman yang tepat adalah kunci untuk mengelola keuangan dengan bijak. Ketahui berbagai jenis pinjaman dan sesuaikan dengan kebutuhan finansial Anda untuk menghindari masalah di kemudian hari. Dari pinjaman berjangka pendek hingga pinjaman berjangka panjang, setiap opsi memiliki karakteristik unik yang perlu dipertimbangkan.

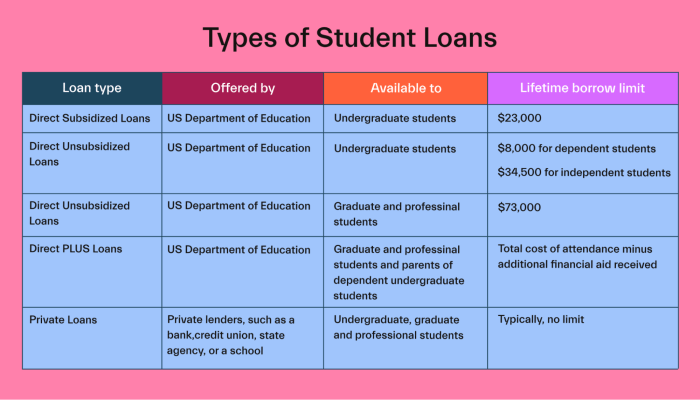

Jenis Pinjaman dan Karakteristiknya

Memahami berbagai jenis pinjaman akan membantu Anda dalam menentukan pilihan yang tepat. Berikut beberapa jenis pinjaman yang umum tersedia di pasaran.

- Pinjaman Pribadi: Umumnya digunakan untuk berbagai keperluan, seperti biaya renovasi rumah, biaya pendidikan, atau kebutuhan konsumer lainnya. Biaya administrasi dan suku bunga biasanya bervariasi tergantung pada lembaga keuangan dan profil peminjam.

- Pinjaman KPR (Kredit Pemilikan Rumah): Didesain khusus untuk pembelian rumah. Suku bunga biasanya lebih rendah dibandingkan pinjaman pribadi, namun proses pengajuan dan persyaratannya lebih ketat.

- Pinjaman Multiguna: Fleksibel dan dapat digunakan untuk berbagai tujuan. Namun, suku bunga dan biaya administrasi bisa lebih tinggi dibandingkan pinjaman berfokus pada satu tujuan.

- Pinjaman Berjangka Pendek: Memiliki jangka waktu pembayaran yang relatif singkat, cocok untuk kebutuhan finansial mendesak. Suku bunga umumnya lebih tinggi dibandingkan pinjaman berjangka panjang.

Perbandingan Suku Bunga dan Biaya Administrasi

Berikut tabel perbandingan suku bunga dan biaya administrasi beberapa jenis pinjaman (sebagai gambaran umum). Angka-angka ini dapat bervariasi tergantung pada lembaga keuangan dan profil peminjam.

| Jenis Pinjaman | Suku Bunga (persen per tahun) | Biaya Administrasi | Keterangan |

|---|---|---|---|

| Pinjaman Pribadi | 12-24% | Rp 50.000 – Rp 200.000 | Umumnya fleksibel, namun dengan beragam suku bunga. |

| Pinjaman KPR | 8-15% | Rp 500.000 – Rp 1.000.000 | Suku bunga relatif lebih rendah, namun persyaratan ketat. |

| Pinjaman Multiguna | 14-20% | Rp 100.000 – Rp 300.000 | Lebih fleksibel, namun suku bunga lebih tinggi. |

| Pinjaman Berjangka Pendek | 20-30% | Rp 100.000 – Rp 500.000 | Cocok untuk kebutuhan mendesak, suku bunga tinggi. |

Pertanyaan Penting untuk Calon Peminjam

Berikut beberapa pertanyaan yang perlu diajukan calon peminjam untuk memastikan pinjaman sesuai dengan kebutuhan.

- Apa saja dokumen yang dibutuhkan?

- Berapa total biaya yang harus dibayarkan?

- Berapa jangka waktu pinjaman dan berapa angsuran bulanannya?

- Apa saja sanksi jika terjadi keterlambatan pembayaran?

- Apakah ada biaya tambahan selain suku bunga dan administrasi?

Contoh Perhitungan Cicilan Pinjaman

Contoh perhitungan cicilan pinjaman untuk pinjaman pribadi dengan jumlah pinjaman Rp 10.000.000, jangka waktu 1 tahun, dan suku bunga 15% per tahun. Angsuran bulanan akan berkisar antara Rp 900.000 – Rp 1.000.000. Perhitungan ini bersifat estimasi dan dapat bervariasi tergantung pada kebijakan lembaga keuangan.

Rumus perhitungan cicilan pinjaman (sederhana): Cicilan = (Jumlah Pinjaman x Suku Bunga x (1+Suku Bunga)^Jangka Waktu) / ((1+Suku Bunga)^Jangka Waktu – 1)

Dampak Pinjaman terhadap Keuangan Pribadi

Membuat rencana keuangan yang matang sangat penting sebelum mengambil pinjaman. Pinjaman dapat meningkatkan kualitas hidup, tetapi juga dapat memberikan tekanan finansial jika tidak dikelola dengan baik. Penting untuk menghitung kemampuan finansial pribadi dalam melunasi pinjaman untuk menghindari utang yang memberatkan.

Dampak Pinjaman Uang Terhadap Keuangan

Pinjaman uang bisa menjadi solusi cepat untuk kebutuhan finansial, namun pemahaman mendalam tentang dampaknya terhadap kondisi keuangan, baik jangka pendek maupun jangka panjang, sangat penting. Ketidakmampuan mengelola pinjaman dengan bijak dapat berdampak buruk pada stabilitas keuangan. Mari kita telusuri lebih jauh.

Pengaruh Jangka Pendek dan Jangka Panjang

Pinjaman uang dapat memberikan dampak positif dalam jangka pendek, seperti memenuhi kebutuhan mendesak. Namun, jika tidak direncanakan dengan matang, pinjaman dapat menyebabkan tekanan finansial jangka panjang. Pembayaran cicilan yang tinggi dapat mengurangi kemampuan untuk mengelola pengeluaran lainnya, seperti kebutuhan sehari-hari, tabungan, dan investasi. Perhatikan juga bagaimana bunga pinjaman dapat secara signifikan meningkatkan total biaya yang harus dibayar.

Risiko Jika Tidak Dikelola dengan Baik

Ketidakmampuan dalam mengelola pinjaman dengan baik berpotensi menimbulkan berbagai risiko. Salah satunya adalah keterlambatan pembayaran yang berujung pada denda dan bunga tambahan. Kondisi ini dapat memperburuk situasi keuangan dan berdampak pada kredibilitas finansial. Penting untuk merencanakan anggaran dan mengatur pembayaran pinjaman agar tetap sesuai dengan kemampuan.

Pengelolaan Keuangan yang Baik untuk Pemulihan

Kondisi keuangan yang terganggu akibat pinjaman dapat dipulihkan dengan pengelolaan keuangan yang baik. Buatlah anggaran yang realistis dan perhatikan setiap pengeluaran. Prioritaskan pembayaran pinjaman tepat waktu untuk menghindari denda dan bunga tambahan. Pertimbangkan juga strategi penghematan untuk membangun kembali tabungan dan meningkatkan stabilitas keuangan. Hal ini juga dapat mempersiapkan diri untuk menghadapi kebutuhan keuangan lainnya di masa depan.

Langkah-Langkah Mengelola Pinjaman Secara Efektif

- Buat anggaran yang realistis untuk merencanakan pengeluaran dan memastikan kemampuan untuk membayar pinjaman tepat waktu.

- Evaluasi kebutuhan pinjaman dan pastikan sesuai dengan kemampuan untuk membayar.

- Bandingkan berbagai pilihan pinjaman dan pilih yang paling menguntungkan dengan suku bunga dan biaya terendah.

- Buat catatan pembayaran dan perhatikan tenggat waktu untuk menghindari keterlambatan.

- Jika mengalami kesulitan dalam membayar, segera hubungi pihak pemberi pinjaman untuk mencari solusi yang tepat.

Perhitungan Total Biaya Pinjaman

Total biaya pinjaman mencakup pokok pinjaman, bunga, dan biaya administrasi lainnya. Untuk menghitungnya, Anda dapat menggunakan rumus berikut: Total Biaya = Pokok Pinjaman + (Bunga x Periode) + Biaya Administrasi.

Sebagai contoh, jika Anda meminjam Rp 10.000.000 dengan bunga 12% per tahun selama 12 bulan, dan biaya administrasi Rp 50.000, maka total biaya yang harus dibayar adalah Rp 10.000.000 + (Rp 10.000.000 x 0.12 x 1) + Rp 50.000 = Rp 10.120.000.

Perhitungan ini memberikan gambaran umum, dan perhitungan yang lebih spesifik dapat bervariasi tergantung pada persyaratan pinjaman.

Tips dan Saran untuk Memilih Pinjaman yang Tepat

Memilih pinjaman yang tepat adalah langkah krusial untuk menghindari masalah keuangan di masa depan. Perencanaan yang matang dan pemahaman mendalam tentang berbagai pilihan pinjaman akan membawa Anda pada keputusan yang menguntungkan. Berikut ini beberapa tips dan saran untuk memilih pinjaman yang tepat sesuai dengan kebutuhan dan kondisi keuangan Anda.

Mempertimbangkan Kebutuhan Keuangan

Sebelum mengajukan pinjaman, identifikasi dengan jelas kebutuhan finansial Anda. Apakah untuk membeli rumah, merenovasi rumah, memulai usaha, atau mengatasi masalah keuangan mendesak? Semakin jelas kebutuhan Anda, semakin mudah untuk menemukan pinjaman yang sesuai.

- Evaluasi Kebutuhan: Buatlah daftar kebutuhan finansial yang spesifik dan hitung total jumlah yang dibutuhkan. Pertimbangkan biaya tambahan yang mungkin muncul, seperti biaya administrasi atau bunga.

- Jangka Waktu Pembayaran: Pertimbangkan berapa lama Anda membutuhkan pinjaman. Pinjaman jangka pendek biasanya memiliki bunga lebih rendah, tetapi angsuran bulanan lebih tinggi. Pinjaman jangka panjang menawarkan angsuran bulanan yang lebih ringan, tetapi bunga cenderung lebih tinggi.

- Sumber Pendapatan: Evaluasi kemampuan Anda untuk membayar angsuran pinjaman. Pastikan pendapatan Anda cukup untuk memenuhi kewajiban finansial baru tanpa membahayakan stabilitas keuangan.

Menilai Kondisi Keuangan

Setelah mengidentifikasi kebutuhan finansial, evaluasi kondisi keuangan Anda secara menyeluruh. Ini meliputi penghasilan, pengeluaran, dan aset yang dimiliki.

- Catatan Keuangan: Buatlah catatan detail tentang pendapatan, pengeluaran, dan aset Anda selama beberapa bulan terakhir. Data ini akan membantu Anda memahami pola pengeluaran dan mengestimasi kemampuan membayar pinjaman.

- Rasio Hutang: Pertimbangkan rasio hutang Anda. Semakin rendah rasio hutang, semakin baik peluang Anda untuk mendapatkan pinjaman. Sebuah rasio hutang yang tinggi dapat menurunkan peluang persetujuan pinjaman.

- Riwayat Kredit: Evaluasi riwayat kredit Anda. Semakin baik riwayat kredit Anda, semakin besar peluang Anda untuk mendapatkan pinjaman dengan suku bunga yang lebih kompetitif.

Daftar Periksa Sebelum Memilih Pinjaman

Untuk memastikan Anda telah mempertimbangkan semua faktor penting, berikut daftar periksa yang dapat Anda gunakan:

| Faktor | Tindakan |

|---|---|

| Kebutuhan Finansial | Jelaskan dengan detail kebutuhan Anda. |

| Kondisi Keuangan | Evaluasi pendapatan, pengeluaran, dan rasio hutang. |

| Riwayat Kredit | Periksa riwayat kredit Anda. |

| Suku Bunga | Bandingkan suku bunga dari berbagai pilihan pinjaman. |

| Biaya Administrasi | Pertimbangkan biaya tambahan yang mungkin muncul. |

Langkah Pencegahan

Untuk menghindari pinjaman yang merugikan, berikut beberapa langkah pencegahan:

- Bandingkan Penawaran: Jangan terburu-buru. Bandingkan berbagai pilihan pinjaman dari beberapa lembaga keuangan.

- Baca Dokumen Perjanjian: Bacalah dan pahami dokumen perjanjian pinjaman dengan cermat sebelum menandatanganinya. Jangan ragu untuk bertanya jika ada hal yang tidak dipahami.

- Hindari Pinjaman dengan Bunga Tinggi: Pilih pinjaman dengan suku bunga yang wajar dan sesuai kemampuan bayar Anda.

Ringkasan Poin Penting

Memilih pinjaman yang tepat membutuhkan perencanaan yang matang dan pemahaman yang komprehensif. Pertimbangkan kebutuhan finansial, kondisi keuangan, dan suku bunga sebelum memutuskan. Baca dan pahami dokumen perjanjian pinjaman dengan cermat untuk menghindari kerugian di masa depan.

Memahami Dokumen Perjanjian

Membaca dan memahami dokumen perjanjian pinjaman secara detail sangat penting. Dokumen ini berisi informasi penting tentang syarat dan ketentuan pinjaman, termasuk suku bunga, jangka waktu pembayaran, dan biaya tambahan. Jangan ragu untuk bertanya kepada pihak pemberi pinjaman jika ada hal yang tidak dipahami.

Contoh Kasus dan Studi Kasus

Pengambilan keputusan pinjaman uang bukan hanya soal angka, tetapi juga pemahaman mendalam tentang dampaknya pada keuangan pribadi. Contoh nyata dari pinjaman sukses dan gagal dapat memberikan pelajaran berharga bagi calon peminjam. Mari kita telusuri beberapa kasus untuk memahami lebih baik.

Kasus Pinjaman Sukses

Berikut ini contoh kasus pinjaman yang sukses. Ibu Ani, seorang wirausahawan muda, membutuhkan modal untuk mengembangkan usahanya. Ia memilih pinjaman online dengan suku bunga kompetitif dan tenor yang sesuai. Ia menggunakan pinjaman tersebut untuk membeli peralatan dan bahan baku. Strategi pemasaran yang efektif yang ia terapkan membuat usahanya berkembang pesat.

Dalam waktu enam bulan, omzet Ibu Ani meningkat dua kali lipat. Pinjaman berhasil dilunasi tepat waktu dan bahkan menghasilkan keuntungan yang signifikan bagi usahanya. Hal ini membuktikan bahwa pinjaman dapat menjadi katalis untuk pertumbuhan usaha, jika dikelola dengan baik.

Kasus Pinjaman Gagal, Pinjaman uang

Contoh kasus pinjaman yang gagal adalah Pak Budi, seorang karyawan swasta. Ia mengambil pinjaman online dengan tenor pendek dan suku bunga tinggi untuk memenuhi kebutuhan mendesak. Namun, Pak Budi mengalami penurunan pendapatan akibat PHK. Ia kesulitan membayar angsuran pinjaman secara tepat waktu. Kondisi ini berujung pada akumulasi denda dan bunga yang semakin tinggi.

Akhirnya, Pak Budi harus menyerahkan beberapa asetnya untuk melunasi pinjaman. Hal ini menunjukkan pentingnya mempertimbangkan kemampuan finansial dan risiko sebelum mengambil pinjaman.

Pembelajaran dari Kasus-Kasus

- Kehati-hatian dalam memilih pinjaman: Pertimbangkan dengan cermat suku bunga, tenor, dan biaya tambahan. Jangan tergiur oleh tawaran pinjaman dengan bunga rendah tetapi syarat yang rumit.

- Perencanaan keuangan yang matang: Evaluasi kemampuan keuangan Anda sebelum mengajukan pinjaman. Buat rencana pembayaran yang realistis dan pastikan Anda mampu memenuhi kewajiban tersebut.

- Manajemen risiko: Antisipasi kemungkinan terburuk, seperti penurunan pendapatan atau perubahan kondisi ekonomi. Siapkan rencana cadangan untuk menghadapi situasi yang tidak terduga.

Perbandingan Kasus Sukses dan Gagal

| Kriteria | Kasus Sukses (Ibu Ani) | Kasus Gagal (Pak Budi) |

|---|---|---|

| Kemampuan Finansial | Memiliki kemampuan untuk mengelola pinjaman dan mengembalikan tepat waktu. | Kemampuan finansial terbatas dan mengalami penurunan pendapatan. |

| Rencana Pengelolaan | Memiliki rencana bisnis yang matang dan strategi pemasaran yang efektif untuk meningkatkan pendapatan. | Tidak memiliki rencana yang jelas untuk menggunakan pinjaman dan menghadapi penurunan pendapatan tanpa persiapan. |

| Suku Bunga dan Tenor | Memilih pinjaman dengan suku bunga kompetitif dan tenor yang sesuai dengan kemampuan. | Memilih pinjaman dengan suku bunga tinggi dan tenor pendek, yang sulit untuk dipenuhi. |

| Dampak pada Keuangan | Meningkatkan pendapatan dan keuntungan usaha. | Menimbulkan akumulasi denda dan bunga, berujung pada kesulitan finansial. |

Ilustrasi Pertumbuhan Hutang

Grafik berikut menunjukkan perbandingan pertumbuhan hutang pada berbagai contoh pinjaman. Grafik menunjukkan bahwa pinjaman dengan suku bunga tinggi akan menghasilkan hutang yang lebih besar dalam waktu yang lebih singkat dibandingkan dengan pinjaman dengan suku bunga rendah.

(Ilustrasi grafik pertumbuhan hutang dengan sumbu X waktu dan sumbu Y jumlah hutang. Grafik harus menunjukkan dua kurva, satu untuk kasus sukses dan satu untuk kasus gagal, dengan perbedaan suku bunga yang signifikan.)

Ringkasan Terakhir: Pinjaman Uang

Kesimpulannya, memilih pinjaman uang yang tepat memerlukan pertimbangan yang matang dan pemahaman menyeluruh. Pertimbangkan dengan cermat kebutuhan, kemampuan finansial, dan syarat-syarat pinjaman sebelum mengambil keputusan. Dengan melakukan riset dan mempertimbangkan semua faktor yang terlibat, Anda dapat mengambil keputusan yang terbaik untuk masa depan keuangan Anda.

Ingatlah, pengelolaan keuangan yang baik sangat penting untuk memastikan keberlanjutan dan kestabilan keuangan setelah mendapatkan pinjaman. Semoga artikel ini bermanfaat dalam membantu Anda membuat keputusan yang tepat dan terinformasi tentang pinjaman uang.